Спад на світовому ринку сталі, який тривав більше двох місяців, в середині листопада нарешті змінився поки ще слабким, але цілком явним пожвавленням. Споживачі, які витратили майже всю осінь на оптимізацію своїх складських запасів, почали повертатися на ринок, а видиме споживання сталі, скоротилося в третьому кварталі, практично зрівнялася з реальним. Зараз більшість фахівців налаштовані досить оптимістично відносно найближчих перспектив, прогнозуючи подальше зростання цін на сталеву продукцію в першому кварталі і поліпшення ринкової ситуації протягом всього 2011 року. Однак серйозною проблемою для ринку в доступному для огляду майбутньому, очевидно, будуть залишатися надлишкові потужності у світовому металургійної промисловості, які ще довго будуть стримувати підвищення цін .?>?>

Відновлення

Протягом вересня, жовтня і доброї половини листопада постачальники сталевої продукції у всіх основних регіонах постійно скаржилися на низький попит. Розчаровує низькі темпи зростання в західних країнах, нові фінансові проблеми в США та Євросоюзі, політика китайської влади щодо недопущення перегріву національної економіки показали споживачам сталевої продукції, що довгоочікуваний вихід з кризи затягується. Внаслідок цього як кінцеві покупці прокату, так і дистриб`ютори присвятили осінь 2010 року оптимізації складських запасів, тобто їх зниження до мінімально можливого рівня. Поточні потреби покривалися, в основному, продукцією національного виробництва, що призвело до звуження обсягів міжнародної торгівлі сталевою продукцією.

До середини листопада цей процес підійшов до кінця, і на ринку з`явилися ознаки пожвавлення. Багато компаній відновили закупівлі сталевої продукції з поставкою в перші місяці 2011 року. Як і в минулому році, фахівці розраховують на весняне пожвавлення світової економіки і відповідне розширення попиту на сталеву продукцію, так що постачальники готуються до очікуваного підйому.

Свою роль у припиненні спаду зіграв і сировинний чинник. Вже в кінці жовтня стартувало сезонне підвищення цін на металобрухт. Судячи з усього, ресурси цього матеріалу в найближчі місяці будуть обмежені, так що багато експортери притримують лом і заздалегідь піднімають котирування. Активізація китайських металургів і трейдерів на спотовому ринку залізної руди сприяла підйому цін і на цей ресурс. З середини вересня по кінець листопада котирування на ЗРС додали більше 15%, досягнувши найвищого значення за півроку. Очевидно, тепер слід чекати підвищення цін на перший квартал 2011 року.

Подорожчання сировини, безумовно, прискорило зростання цін на сталеву продукцію. Найбільш успішно в цьому плані діяли постачальники заготовок, які за листопад подорожчали, приблизно, на $ 25-30 за т. Втім, ситуацію в цьому секторі світового ринку сталі можна було назвати нетиповою в силу наявності великого покупця в особі Ірану. В кінці жовтня і в першій половині листопада, коли більша частина споживачів у країнах Близького Сходу припинила операції, саме іранські закупівлі дозволили російським і українським компаніям розпродати свої запаси напівфабрикатів і забезпечити себе замовленнями до кінця року.

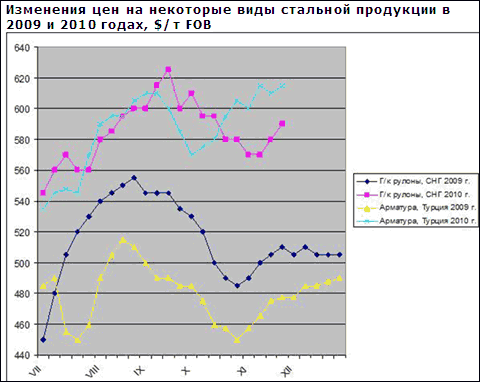

У той же час, арматура на близькосхідному ринку змогла піти в ріст тільки в самому кінці листопада, коли споживачі стали потроху цікавитися імпортною продукцією. До цього спроби експортерів з Туреччини та СНД підняти котирування на арматури і катанку незмінно закінчувалися провалом. Однак і нинішнє підвищення цін викликане, здебільшого, збільшенням вартості сировини, інших об`єктивних причин для нього практично немає. У багатьох країнах Близького Сходу потреба в конструкційної сталі все більшою мірою задовольняється за рахунок місцевих ресурсів. Щоб збалансувати ринок, необхідно скоротити обсяг пропозиції.

Вирішити цю задачу в листопаді вдалося європейським виробникам довгомірного прокату. Будівельна галузь регіону вже два роки знаходиться в стані глибокої депресії, яка, очевидно, триватиме і в наступному році. Тим не менше, європейські міні-заводи, радикально скоротивши завантаження потужностей, зуміли прибрати з регіонального ринку надлишкову продукцію. Завдяки цьому навіть мляве збільшення попиту в листопаді внаслідок поповнення запасів дистриб`юторськими компаніями дозволило металургам підняти ціни на арматуру на 30-40 євро за т, перекривши подорожчання металобрухту.

В кінці листопада дещо підвищилися і східноазійські ціни на довгомірний прокат, але тут основним мотивом виступило, швидше, збільшення витрат на лом і заготовки. Будівельна галузь ряду далекосхідних країн у минулому році користувалася підтримкою держав, які реалізовували програми стимулювання економіки за рахунок інвестицій. Ці програми були виконані і згорнуті, але приватний сектор не зміг підхопити естафету у державного. З цього і випливає відносна слабкість східноазіатського ринку довгомірного прокату в кінці 2010 року. Виробники так і не змогли привести свій обсяг випуску у відповідність з реальним попитом.

Втім, ще більш актуальною проблема балансу між попитом і пропозицією стала в секторі плоского прокату. На деяких регіональних ринках рівновагу виявилося порушено, що дуже дорого обходиться постачальникам.

Занадто багато

Однією з причин падіння цін і попиту на сталь в другій половині поточного року стали надмірні поставки в другому кварталі, що дозволили споживачам накопичити значні запаси продукції. У результаті обсяг виплавки сталі в глобальному масштабі скорочувався чотири місяці поспіль - з червня по вересень. Однак зараз історія, схоже, повторюється. Багато металургійних компанії, ще влітку запланувавши осінній підйом, якого так і не відбулося, не змогли перебудуватися і тепер викидають на ринок надлишкові обсяги продукції.

Особливо серйозне становище склалося в Східній Азії, де відновлення продажів плоского прокату в середині листопада призвело не до підвищення, а до фактичного зниження цін. Якщо раніше експортери вказували `віртуальні` котирування, які відображали їх побажання, а не реальні угоди, то в останні два тижні компаніям доводиться приводити ціни у відповідність з поточними реаліями.

А складаються вони в такий спосіб. У Кореї у зв`язку з недавнім введенням в дію нових потужностей на заводах компаній Posco, Hyundai Steel і Dongkuk Steel, виник надлишок пропозиції гарячекатаних рулонів і товстолистової сталі. Надлишки цієї продукції були відправлені на зовнішній ринок, де вони зараз продаються, найчастіше, за демпінговими цінами. А в кінці листопада корейським компаніям довелося понизити і внутрішні котирування.

Перевищення пропозиції над попитом спостерігається і в Японії. За даними національної металургійної асоціації, в кінці жовтня складські запаси плоского прокату знаходилися на найвищому рівні за останні 22 місяці. Компанія Nippon Steel повідомляє, що в четвертому кварталі експортні котирування впали на 15% в порівнянні з третім, а відновлення зростання цін у першому кварталі 2011 року виглядає вельми проблематичним.

Взагалі в листопаді на регіональному ринку гарячого прокату склалася унікальна ситуація: китайська продукція виявилася неконкурентоспроможною через занадто високих цін. Корейські, японські і тайваньські компанії пропонували гарячекатані рулони дешевше, ніж китайці, яким довелося скоротити обсяги зовнішніх поставок. Можна сказати, що китайський уряд, у вересні почало кампанію за зниження енергоємності ВВП, в рамках якої була зменшена завантаження потужностей на ряді металургійних підприємств, врятувало Східноазіатський ринок сталі від остаточного обвалу. У китайських компаній просто не залишилося надлишків, які могли б хлинути за кордон. У жовтні та листопаді виплавка сталі в Китаї знову почала рости, але поки не досягла рекордних значень квітня-травня 2010 року. При цьому, внутрішні ціни на плоский прокат у країні стабільно перевищують експортні, що і пояснює низьку активність китайських компаній на зовнішніх напрямах та їх небажання опускати ціни.

У Європі надлишок пропозиції плоского прокату також став серйозною перешкодою для місцевих металургійних компаній. Для них ситуація ускладнювалася ще й тим, що на початку листопада, коли споживачі відновили закупівлі, курс євро по відношенню до долара стояв на найвищій за останні десять місяців позначки, так що значна частка продажів припала на менш дорогу імпортну продукцію. У результаті котирування європейських компаній, деноміновані в євро, залишилися практично на одному і тому ж рівні протягом усього листопада. Тільки в самому кінці місяця європейські металурги змогли приступити до підняття цін, проте на той час і попит, здебільшого, зійшов нанівець.

Зіткнувшись з надлишком пропозиції, європейські компанії були змушені піти на виведення з ладу частини потужностей. Так, у корпорації Arcelor Mittal з 25 доменних печей на європейських заводах в даний час не функціонують або готуються до тимчасової зупинки 10. `Островом стабільності` на загальних похмурому тлі залишається тільки Німеччина, чия економіка виявилася більш стійкою до `другої хвилі` кризи, ніж у сусідів по Євросоюзу. Очевидно, саме з цієї причини німецька компанія Thyssen Krupp прогнозує на новий фінансовий рік (жовтень 2010/сентябрь 2011) зростання продажів на 10-15% і стабільне поліпшення ринкової ситуації.

Фахівці, які представляють інших учасників ринку, менш оптимістичні. Наприклад, Arcelor Mittal пророкує на 2011 рік збільшення глобального попиту на сталеву продукцію на 5-6% і незначне підвищення цін. Експерти World Steel Association оцінюють передбачуваний в майбутньому році зростання споживання в 5,3%.

Однак можна припустити, що в найближчі місяці ситуацію на світовому ринку сталі буде визначати не попит, який навряд чи істотно збільшиться, а обсяг пропозиції. Як тільки що було продемонстровано в Європі та Східній Азії, надлишкові апетити металургійних компаній будуть незмінно приводити до зниження або, в кращому випадку, стагнації котирувань. У той же час, американські компанії, ще на початку осені стали виводити з ладу доменні печі та прокатні стани, цілком досягли успіху в підвищенні цін на плоский прокат за грудневими контрактами на $ 30-40 за коротку т ($ 33-44 за метричну т). Відсутність надлишків допомогло і експортерам з країн СНД дещо збільшити вартість плоского прокату в кінці листопада.

За даними World Steel Association, середній рівень завантаження потужностей у світовій металургійній промисловості становив у жовтні 2010 року 75,4%, але в Європі і США цей показник був нижче 70%. Надлишкові, які не використовуються в даний час потужності, очевидно, ще довго будуть грати роль дестабілізуючого чинника на світовому ринку сталі і перешкоджати його росту.

Віктор Тарнавський

http://www.rusmet.ru/